說結構性產品例如衍生權證(一般稱為「窩輪」)、界內證和牛熊證複雜難明,相信很少人會有異議。一直以來,投資者對結構性產品有不少誤解,有意買賣結構性產品的投資者,有必要先釐清關於這種產品的是與非,減低日後錯誤投資的機會。

別看輕槓桿效應風險

結構性產品帶有槓桿效應,當散戶選擇結構性產品時,會傾向看槓桿比率(看下文)。之不過,槓桿效應可以倍大投資回報之餘,亦會倍大投資虧損。

在槓桿效應下,相關資產價格(或水平,如相關資產是指數)只要稍有變動,便足以引致結構性產品的價格大幅上升或下跌。

看槓桿,應看實際槓桿

槓桿比率可以分為基本槓桿比率(Simple gearing)和實際槓桿比率(Effective gearing),結構性產品的投資者應參考哪一個槓桿比率?

就窩輪和牛熊證而言,基本槓桿比率是用來計算買入相關資產相對買入有關窩輪或牛熊證成本的倍數。舉例,如果相關資產的價格為$8,窩輪價格為$1,而換股比率為1,那麼基本槓桿比率 = $8 / ($1 X 1) = 8倍。換言之,買入窩輪的成本,是買入相關資產成本的八分之一。

窩輪和牛熊證的基本槓桿比率 = 相關資產價格/(窩輪或牛熊證價格 X 換股比率)

就界內證而言,基本槓桿比率相等於界內證到期時的最大收益,即$1,除以界內證的價格,大約為$0.25至$1之間。

界內證的基本槓桿比率 = 界內證到期時的最大收益 / 界內證價格

另一方面,實際槓桿比率計算當相關資產價格每變動1%時,有關結構性產品的理論價會變動多少個百分比,這與對沖值(即Delta值)的用法相似。相對於基本槓桿比率,實際槓桿比率能夠提供更多的資訊,例如投資者能夠計算出結構性產品的潛在回報和風險,實際槓桿愈高,結構性產品的風險回報就愈高。

實際槓桿比率 = 基本槓桿比率 X 對沖值 (即Delta值)

雖然愈高槓桿可能會為你帶來愈高的回報,但亦為你帶來更大的下跌風險。另外,槓桿水平會隨著相關資產價格或水平的變動而改變。

勿用溢價高低揀股

就窩輪和牛熊證而言,溢價是指買入窩輪或牛熊證比買入相關資產所付出的額外費用。

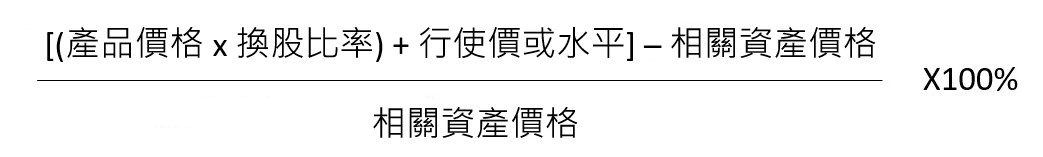

Call輪或牛證的溢價:

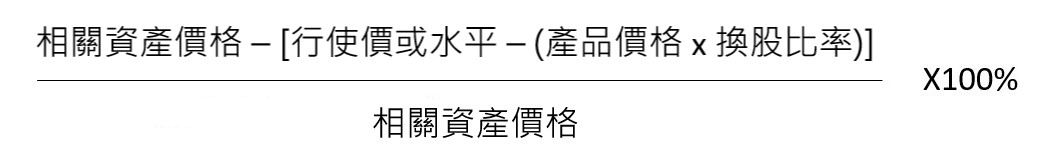

Put輪或熊證的溢價:

就界內證而言,溢價量度相關資產價格需要變動多少個百分比,從而投資者可以在到期日獲得預定$1的定額回報。

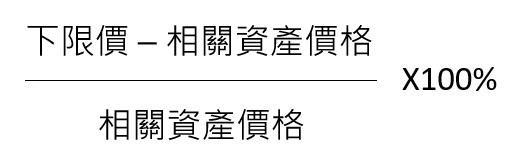

界內證溢價 — 當相關資產價格低於下限價(或水平,如相關資產是指數):

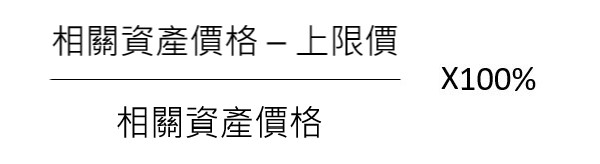

界內證溢價 — 當相關資產價格高於上限價:

當相關資產價格等於上限價或下限價,又或介乎兩者之間時,即使相關資產的價格不變,投資者仍然可於到期時得到預定$1的定額回報。因此,當相關資產的價格等於上限價或下限價,又或介乎兩者之間時,有關界內證的溢價為0%。

部分投資者可能會以溢價來衡量某隻結構性產品是否抵買。然而,溢價本身並沒有指示結構性產品是否抵買。假使投資者比較不同條款的窩輪、牛熊證或界內證,很難單憑溢價,判斷哪一隻較為便宜。

做好風險管理

做投資,不能心口掛個勇字,一定要做好風險管理:包括避免買入過多結構性產品,承受過高的風險。另外,訂下止賺和止蝕位,以及決定會否在結構性產品到期前平倉。止賺和止蝕講求紀律,不能說了算。

不少散戶都會聽專家意見揀結構性產品,然而專家們在傳媒提供的意見和買賣策略,並沒有考慮到個別投資者的個人情況。有些財經節目由結構性產品發行商贊助,節目內的專家意見不一定中立。大家必須了解每個投資建議背後的假設,不要單靠一個建議便作投資決定。

了解發行商的信貸能力

投資者可能只關心流通量提供者的開價質素,並忽略了這些非抵押的結構性產品並沒有資產作抵押。一旦結構性產品發行商資不抵債或不能就其上市證券履行責任,投資者只會被當作無抵押債權人,投資者對有關發行商所持任何資產概無優先索償權。在這個情況下,投資者或者不能夠取回全部或部分於結構性產品的投資金額。

關於發行商的信貸評級、信貸風險與信貸能力的披露資料,可參閱發行商的上市文件(見香港交易所的「披露易」網站)。發行商的信貸評級可見於香港交易所網站。被降級的發行商,必須在「披露易」網站發布公告。

2021年1月22日